Lectura 3:00 min

Warner Bros rechazó la oferta hostil de compra de Paramount

Los analistas calificaron como una mejor oferta la realizada por Netflix que puso en la mesa una cantidad de 82,700 millones de dólares por la productora.

La icónica torre de agua de la Warner Bros.

El directorio de Warner Bros Discovery rechazó el miércoles la oferta hostil de Paramount Skydance, alegando que no ofrece garantías de financiación adecuadas.

En una carta a los accionistas, divulgada en un documento regulatorio, el directorio escribió que Paramount "engañó de forma sistemática" a los accionistas de Warner Bros, en el sentido de que su oferta de 30 dólares por acción en efectivo estaba plenamente garantizada, o "respaldada", por la familia Ellison, encabezada por el cofundador de Oracle, el multimillonario Larry Ellison.

Netflix ofreció pagar 82,700 millones de dólares por los estudios.

Analistas de GBM Reserch aseguran que Warner Bros. Discovery rechazó la oferta hostil de 108,400 millones de dólares presentada por Paramount Skydance, argumentando que carece del respaldo financiero necesario y representa mayores riesgos frente a la propuesta de Netflix.

“Los directivos reafirmaron su preferencia por el acuerdo con esta última, que ofrece 27.75 dólares por acción bajo términos vinculantes y sin requerir financiamiento accionario. Además, Warner criticó la ausencia de compromiso directo de la familia Ellison en la oferta de Paramount, así como la reciente salida de uno de sus socios financieros, factores que debilitaron aún más la percepción del mercado sobre la viabilidad de dicho acuerdo”, detallaron.

En tanto, los analistas de Actinver aseguran que Warner Bros. Discovery recomendó a sus accionistas rechazar la oferta de Paramount Skydance y respaldar su acuerdo original con Netflix.

“El consejo consideró que la propuesta de Paramount presenta mayor riesgo financiero, incertidumbre en el fondeo y un alto nivel de endeudamiento. El plan con Netflix incluye efectivo, acciones de Netflix y la escisión de los negocios de televisión por cable en una empresa separada”, detallaron.

Sector se contagia

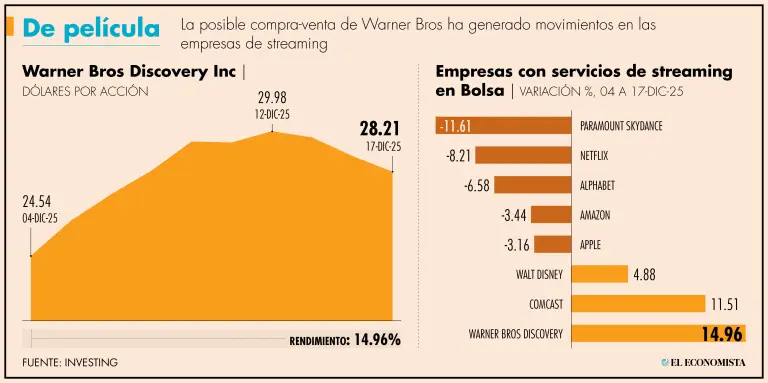

Las acciones de las empresas que ofrecen servicios de streaming, que se dividen en plataformas de video (películas, series, documentales, TV en vivo) y de música, registraron volatilidad en la Bolsa.

Del 4 al 17 de diciembre, los títulos de Comcast, cuya principal plataforma es Xfinity, han presentado un incremento sustancial de 11.51% a 30.33 dólares.

En este mismo sentido, los papeles de Walt Disney, que posee Disney+, Hulu y ESPN+, tuvieron un incremento de 4.88% a 110.62 dólares. Mientras las acciones de Alphabet (Google), provee servicios como YouTube y Google Cloud que usan streaming, con una baja de 6.58% a 296.72 dólares, seguido por Amazon, con su servicio Prime Video, con 3.44% a 221.24 dólares y Apple, con su producto Apple TV+, apuntan un descenso 3.16% a 296.72 dólares.

El mercado de acciones del sector streaming atraviesa un periodo de volatilidad, impulsado principalmente por una agresiva consolidación del sector y una guerra de ofertas por activos clave.

La principal causa es por la batalla entre Netflix y Paramount Global por la adquisición de activos estratégicos de Warner Bros. Discovery ha generado fuertes oscilaciones.

Las acciones de Warner Bros. Discovery son las más beneficiadas, durante el mismo período, presentan un incremento de 14.96%, al pasar de 24.54 dólares a 28.21 dólares por título.

Los títulos de Paramount Skydance son los que más caen en el mercado bursátil, con 11.61% durante el periodo mencionado, a un precio de 13.10 dólares. Los papeles de Netflix registran un retroceso de 8.21%, a 94.75 dólares desde los 103.22 dólares cada una. (Con información de Agencias)