Lectura 2:00 min

Vanguard va por más presencia en México

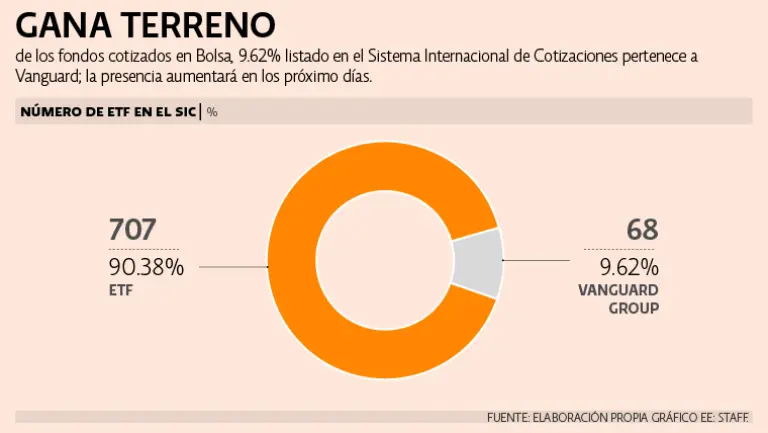

La administradora elevará su presencia en el sic de 9 a 11% con la llegada de fondos cotizados en Bolsa.

La administradora elevará su presencia en el sic de 9 a 11% con la llegada de fondos cotizados en Bolsa.

“Parte de la estrategia de Vanguard de abrir oficinas en México es traer más opciones de inversión a nuestros clientes y potenciales clientes”, dijo Juan Hernández, director general de Vanguard México.

Este lunes, la administradora —que gestiona 5 billones de dólares en todo el mundo— anunció la llegada de tres nuevos fondos cotizados en Bolsa (ETF, por su sigla en inglés) al Sistema Internacional de Cotizaciones (SIC).

La apuesta de Vanguard por México es latente. De ETF listados en el SIC, 9.6% pertenece a la compañía y vienen más.

El próximo movimiento de la administradora es listar poco más de 10 ETF, que ya están en proceso de aprobación, con la idea de seguir ofreciéndole al inversionista mexicano la posibilidad de diversificar su cartera.

“Vamos a complementar la oferta que tenemos hoy no tanto por exposiciones, sino porque te estamos dando la opción de un ETF domiciliado en Europa con regulación Collective Investment in Transferable Securities”, explicó Juan Hernández.

De concretarse la llegada de los instrumentos, Vanguard tendrá más de 11% del total de ETF listados en el SIC.

Los que llegaron

VUKE (con exposición a compañías del Reino Unido), VDJP (con exposición a compañías de Japón) y VHYD (que integra a empresas que pagan altos dividendos en mercados desarrollados y emergentes) son las claves de pizarra de los ETF recién llegados al SIC de la BMV.

“Estos tres productos, además de listarlos, solicitamos la autorización para que fueran aprobados para el régimen de inversión de las afores (...) ya fueron aprobados. El objetivo es que estos instrumentos los utilicen tanto inversionistas individuales como intermediarios y afores”, dijo Juan Hernández.

afores grandes inversores

Las administradoras de fondos para el retiro (afores) gestionan 3.2 billones de pesos, con datos a diciembre del 2017.

Las principales inversiones de las afores se centran en 50.2% en deuda gubernamental, 16.5% en renta variable internacional y 14.5% en deuda privada nacional.

“Tratamos de lanzar productos que hagan sentido con un punto de vista de una sana construcción de portafolios. Productos diversificados, que representen clases de activos importantes, representativos y que no sean un producto de moda”, detalló el director general de Vanguard.