Lectura 5:00 min

Sólo 50% de empresas ha solicitado financiamiento desde el inicio de sus actividades: ENAFIN

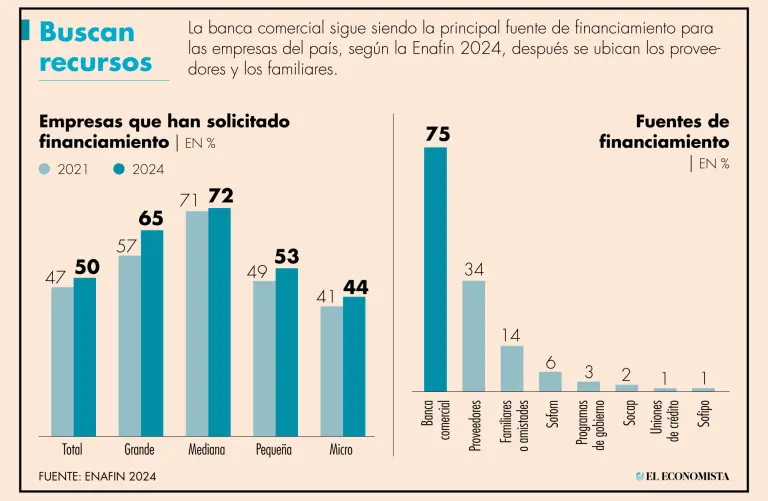

La principal fuente de financiamiento para las empresas que solicitaron crédito, fue la banca comercial, seguida por proveedores, y también por familiares o amistades.

Foto EE: Archivo

El poco acceso al crédito formal por parte de las empresas del país, en especial de las más pequeñas, es un tema que ha estado en la agenda nacional desde hace muchos años, pero en especial en los últimos meses, incluso desde el propio Gobierno federal, que lo ha vuelto a poner sobre la mesa e incluso ya se ha logrado un acuerdo reciente con la banca para atender dicha problemática.

Los resultados de la Encuesta Nacional de Financiamiento a las Empresas (ENAFIN) 2024, dados a conocer este miércoles por el Instituto Nacional de Estadística y Geografía (Inegi) y la Comisión Nacional Bancaria y de Valores (CNBV), han ratificado la necesidad de que más empresas tengan acceso al financiamiento.

De acuerdo con la ENAFIN, sólo la mitad de las empresas (de más de seis colaboradores) ha realizado alguna solicitud de crédito o financiamiento desde que iniciaron operaciones; pero el otro 50%, no lo ha hecho.

Del 50% que sí ha solicitado financiamiento desde el inicio de sus actividades, el 45.9% lo ha recibido y el 4.1%, no lo ha tenido.

Con base en el documento presentado por autoridades e integrantes del sector privado, de las poco más de 140,000 empresas (50%) que solicitaron crédito o financiamiento desde su inicio de operaciones, casi 80,600 (57.5%) lo hicieron en el periodo 2022-2024, es decir, en los últimos tres años.

De éstas, la mayoría fueron medianas y grandes, y en menor proporción, las pequeñas y la micro empresas.

En estos últimos tres años, la principal fuente de financiamiento para las empresas que sí solicitaron crédito, fue la banca comercial con 82.8%; siguieron los proveedores con 28.5%, y familiares o amistades con 12.7 por ciento.

Otras fuentes con menor frecuencia de solicitudes fueron las uniones de crédito; banca de desarrollo y financiamiento colectivo, entre otras.

Te puede interesar

Motivos de rechazo

Aunque la mayoría, el 93.7% de los créditos solicitados por empresas en el periodo 2022-2024 fueron aprobados, el 6.3% fueron rechazados.

Los principales motivos para el rechazo de solicitud de financiamiento de mayor monto fueron: simplemente no les dieron a las empresas motivos ni razones; garantías insuficientes o no tenían aval; no contaban con historial crediticio; no cumplieron con los requisitos y no pudieron comprobar ingresos; una baja capacidad de pago; mal historial crediticio y porque tenía muchas deudas, entre otros.

Principales afectaciones

El reporte destaca que, del 2022 al 2024, el 72% de las empresas tuvo afectaciones por no obtener el financiamiento de mayor monto.

Las principales fueron: retraso en la expansión de la empresa y compra de nueva maquinaria; así como la cancelación de inversiones.

En menor proporción, cancelación de contratos, pedidos y servicios, entre otros; se detuvieron las operaciones, y recortes de personal.

Sólo 21% consideró pedir crédito hacia adelante

La ENIF señala también que en el 2024, el 20.8% de las empresas consideró solicitar algún crédito durante los siguientes 12 meses, principalmente las grandes y medianas.

Dichos créditos, los usarían principalmente para invertir en activos o tecnología necesarios para la producción; expandir el negocio; recapitalizar la empresa, y pagar deudas y otros compromisos financieros.

Necesario incluir a más mipymes

Autoridades y jugadores del sector privado, coincidieron en la necesidad de que más empresas, principalmente las pequeñas, tengan acceso a más crédito.

“(Pese a los avances) el principal reto sigue siendo el acceso al financiamiento, particularmente entre las mipymes. Prácticamente la mitad de las mipymes nunca ha solicitado formalmente financiamiento. Son necesarios más esfuerzos en educación financiera para las empresas, particularmente las de menor tamaño”, señaló Omar Mejía, subgobernador del Banco de México (Banxico).

En tanto, Jesús de la Fuente, presidente de la CNBV, resaltó que para las autoridades, la inclusión financiera de las empresas es una prioridad.

Con ello coincidió Francisco Cervantes, presidente del Consejo Coordinador Empresarial (CCE), quien aseguró que el organismo asume el compromiso de explorar diversas vías para fortalecer una nueva época de inclusión financiera de las pymes.

Mujeres empresarias, con menor participación y acceso al crédito

La Enafin 2024 también reveló que no sólo hay menos mujeres empresarias en el país, sino que tienen, todavía, menor acceso al crédito que el resto, aunque cuentan con una mayor vinculación con el sistema financiero.

Lucía Buenrostro, vicepresidenta de política regulatoria de la CNBV, reveló que en México, tres de cada 10 empresas pueden considerarse de mujeres, pero hay una menor proporción de empresarias en los segmentos de mayor escala (grandes negocios), donde se concentran más recursos y oportunidades de desarrollo económico.

Una buena noticia, precisó, es que las empresas de mujeres tienen mayor vinculación con el sistema financiero, y prueba de ello es que nueve de cada 10, reportaron tener, al menos, un producto, con cuentas o tarjetas.

“Este dato refleja avances importantes en términos de acceso, pero también debe leerse con cautela, ya que tener un producto no necesariamente implica tener un uso activo o efectivo”, dijo.

La funcionaria resaltó que una de las brechas más relevantes se encuentra en el acceso al crédito, pues sólo 42% de empresas de mujeres, manifestó haber obtenido financiamiento, al menos, una vez desde el inicio de sus operaciones.

“Esta proporción es aún menor entre las microempresas, y es de notar la brecha de cinco puntos porcentuales entre las empresas de mujeres y las otras”, apuntó.

Agregó que un dato más revelador, es que sólo dos de cada 10 tenían un crédito vigente al cierre del 2023.

“Esta situación pone de manifiesto la necesidad de ajustar la oferta de productos financieros, atender sesgos de riesgo, y mejorar los mecanismos de evaluación”, expuso.