Lectura 2:00 min

Oferta pública de Sanborns, a la vuelta de la esquina

Grupo Sanborns tiene previsto lanzar una Oferta Pública en dos mercados por 800 mdd esta semana o la próxima, afirmaron miembros cercanos a la operación.

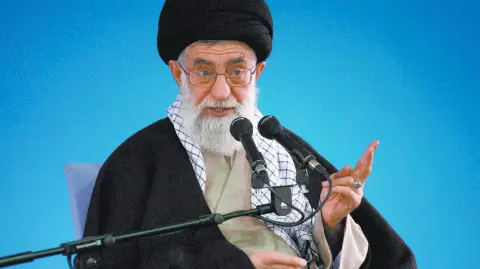

Grupo Sanborns, el brazo minorista del conglomerado Grupo Carso del magnate Carlos Slim, tiene previsto lanzar una Oferta Pública en dos mercados por 800 millones de dólares esta semana o la próxima, según una persona con conocimiento del negocio.

La operación está ahora en una fase previa a la promoción.

Credit Suisse e Inbursa son los coordinadores globales, mientras que Citi, Credit Suisse y Morgan Stanley participan en la gestión de los libros internacionales.

En el plano local, Credit Suisse, Inbursa, Santander y Accival participan de la operación.

BUSCA RETORNAR A LA BMV

El conglomerado propiedad de Carlos Slim, Grupo Carso,emitió el pasado 10 de enero un comunicado a la Bolsa Mexicana de Valores (BMV) haciendo pública su intención de realizar una oferta pública de acciones en el mercado mexicano de su unidad Grupo Sanborns.

Días después el grupo convocó a asambleas ordinaria y extraordinaria de accionistas de Grupo Sanborns en la que se someterá a aprobación la oferta primaria de acciones mediante una oferta pública, con el consecuente aumento de capital.

Los papeles de Sanborns comenzaron a cotizar por primera vez en la BMV en 1999, para luego ser deslistadas el 19 de febrero del 2007.

Con información de Reuters

ros / RDS