Lectura 4:00 min

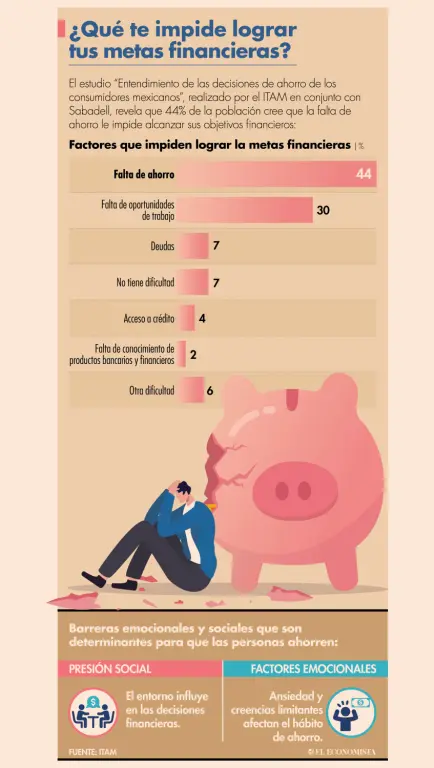

Obstáculos para lograr objetivos financieros, ¿cuál es el tuyo?

No sólo se trata de ingresos; existen otros factores que pueden impulsar o limitar la adopción del hábito del ahorro.

Cuando comiences a ahorrar es importante que tengas un objetivo o meta, de esta forma será mas sencillo ser constante con esta acción financiera.

Muchas personas saben lo que significa ahorrar, pero no todas logran hacerlo. ¿Por qué? Existen diversos factores que limitan la adopción de este hábito.

Por ejemplo, el nivel socioeconómico y el género influyen en la capacidad de ahorro, según revela el estudio “Entendimiento de las decisiones de ahorro de los consumidores mexicanos”, realizado por el ITAM en conjunto con Sabadell.

Además, las diferencias generacionales en la forma en que las personas perciben el ahorro, junto con diversas barreras emocionales, también impactan la adopción de este hábito.

¿Quieres comprar una casa? Deberás ahorrar para el enganche y los gastos notariales. ¿Quieres adquirir un carro? ¿Viajar? ¿Pagarte un posgrado? ¿Cambiar de equipo electrónico? La mayor dificultad para alcanzar estas metas es la falta de ahorro, pero también la falta de oportunidades de trabajo, señala el estudio.

Otros de los obstáculos encontrados en el estudio, para alcanzar objetivos financieros, son la presencia de deudas pendientes por pagar y escaso conocimiento de productos bancarios y financieros.

María Cruz Merino, profesora investigadora del ITAM y participante en la elaboración del estudio, explicó que el reporte reveló que el ahorro no es únicamente una cuestión de ingresos. De hecho, el salario o percepciones económicas no es el principal factor que determina si una persona ahorra o no.

Por ejemplo, el estudio mostró que menos de la mitad de las personas con altos ingresos ahorra.

“A pesar de que tienen la capacidad, esto no se está materializando en un nivel de ahorro. El estudio señala que, si bien quienes tienen mayores ingresos tienen una mayor propensión a ahorrar, esto no es un determinante”, destacó.

De hecho, existen casos de personas que tienen un mejor bienestar financiero con ingresos menores que otros grupos que tienen más ingresos, pero su nivel de bienestar y de salud financiera es más bajo, detalló.

María Cruz Merino, explicó que el estudio realizado ayuda a visualizar el panorama de las y los mexicanos en cuánto al ahorro y las acciones que se tienen que tomar para promover la educación financiera en el país.

Por ejemplo, se tiene que cambiar la narrativa sobre cómo se habla y cómo se ve el ahorro. Ahorrar no es un tema de quitar ni privarse de cosas del presente, sino de garantizar tranquilidad financiera para el futuro.

Además de la seguridad que brinda el ahorro para el futuro, que ayudará a asegurar estabilidad financiera para imprevistos, el ahorro también ayuda a tener planear el futuro, por ejemplo, construir patrimonio y alcanzar metas.

Cómo y dónde comenzar a ahorrar

Entre las y los mexicanos uno de los productos financieros más predominante o más usado es la cuenta de nómina donde la empresa en la que trabajan les deposita su salario.

Y a pesar de que es una herramienta financiera formal, donde se puede ahorrar, no contempla el elemento de la inversión.

Ahora cualquier persona puede comenzar a invertir y hacer que su dinero crezca. Hay una gran oferta de productos que se pueden contratar desde el celular y a través de los cuales comenzar a invertir con montos desde 50 pesos, 100 o quizá 1,000 pesos, esto dependiendo de la entidad financiera.

“Cada vez hay más instrumentos que fomentan el ahorro (...). Cuando revisas tu cuenta unas semanas o meses después de iniciar una inversión, te das cuenta de que ese ahorro ha crecido. Es ahí donde entra lo que llaman la octava maravilla del mundo: el interés compuesto. Creo que hasta que no lo vemos, no somos realmente conscientes de lo poderoso que es", enfatizó la investigadora.

Es importante que, antes de seleccionar una institución para comenzar a ahorrar e invertir tu dinero, verifiques que sea una empresa regulada. Si bien quieres que tu dinero crezca, no te dejes llevar por plataformas que ofrecen rendimientos milagrosos.

En el Sistema de Registro de Prestadores de Servicios Financieros (Sipres) de la Condusef puedes conocer el estatus regulatorio de la empresa donde quieras depositar tu dinero.

Éstas son algunas instituciones financieras digitales reguladas donde puedes ahorrar e invertir al mismo tiempo: Sabadell, Finsus, Nu, Openbank, Mercado Pago y Ualá.